Relacje inwestorskie

I. Działalność Spółki

Image Power S.A. powstało w 2012 roku, kiedy Paweł Graniak, były Prezes Zarządu, założył pierwszą w Polsce szkołę concept artu – Potęga Obrazu. W 2019 r., już jako Spółka Akcyjna, rozwinęła działalność o produkcję gier. Image Power S.A. prowadzi działalność na rynku gier wideo, specjalizując się w zakresie produkcji i dystrybucji gier na komputery stacjonarne. Spółka została założona w dniu 24 czerwca 2016 r., a działalność operacyjna związana z branżą gier została rozpoczęta w 2019 r. W tym samym roku Emitent pozyskał znaczącego inwestora PlayWay S.A., tj. wiodącego producenta i wydawcę gier komputerowych, notowanego na rynku regulowanym Giełdy Papierów Wartościowych w Warszawie S.A.

Emitent zajmuje się produkcją, wydawaniem oraz marketingiem gier. Produkty Spółki są sprzedawane na całym świecie w modelu dystrybucji cyfrowej, głównie za pośrednictwem dedykowanej platformy dystrybucyjnej Steam, która jest największym dystrybutorem gier PC na świecie. Ponadto gry Emitenta będą wydawane na konsole Nintendo Switch, Xbox oraz PlayStation.

Głównym założeniem prowadzonej działalności jest produkcja i dystrybucja kilku, nisko oraz średnio budżetowych i wysokomarżowych gier przez rozproszone niewielkie zespoły deweloperskie, dzięki czemu maleje ryzyko operacyjne przy optymalnej reakcji na niespodziewane zdarzenia losowe występujące podczas produkcji projektów.

Image Power S.A. zadebiutowała na rynku NewConnect w dniu 7 kwietnia 2021 roku.

II. Władze Spółki

ZARZĄD

Marcin Zaleński – Prezes Zarządu

Posiada ponad 20-letnie doświadczenie w zakresie sprzedaży w branży handlowej

i instytucjach finansowych oraz ponad 10-letnie doświadczenie w budowie i zarządzaniu zespołami sprzedażowymi w branży finansowej i inwestycyjnej. Zasiadał w organach spółek prawa handlowego

tj. jako członek zarządów i rad nadzorczych. Współzałożyciel i główny akcjonariusz IMAGEPOWER aktywnie wspierający również spółkę w zakresie relacji inwestorskich oraz organizacji pracy.

Piotr Figarski – Wiceprezes Zarządu

Pan Piotr Figarski związany jest ze Spółką od samego początku jej powstania. Zaczynał jako level designer i aktualnie nadal wykonuje związane z tym obowiązki. Dodatkowo ma doświadczenie jako quest designer i game designer. Obecnie, między innymi, prowadzi zespoły Emitenta i jego nowe projekty, jak Ambulance Simulator, a także nadzoruje preprodukcje. Przez kilka lat pracował jako wolontariusz na stronie www.gamereplays.org, a na przełomie 2009/2010 roku został jej administratorem.

RADA NADZORCZA

Rafał Janik – Przewodniczący Rady Nadzorczej

Posiada tytuł naukowy doktora w dziedzinie ekonomii i finansów. Cechuje go 10-letnie doświadczenie w zakresie sporządzania analiz ekonomicznych i zarządzania ryzykiem inwestycyjnym. Posiada również doświadczenie w zakresie sporządzania wycen przedsiębiorstw i doradztwa biznesowego.

Pan Rafał Janik spełnia kryteria niezależności wymienione w Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Pan Rafał Janik posiada powiązania z akcjonariuszem posiadającym nie mniej niż 5% ogólnej liczby głosów na walnym zgromadzeniu Spółki.

Paweł Graniak – Członek Rady Nadzorczej

Pan Paweł Graniak posiada kilkuletnie doświadczenie na stanowiskach funkcyjnych. Pracował jako grafik 2D i concept artysta, potem jako dyrektor artystyczny w agencjach reklamowych. W 2011 roku założył własną szkołę Concept Artu i Digital Paintingu Potęga Obrazu. Tworzy scenariusze, dialogi, fabuły, mechaniki, bestiariusze i balansuje gry. Jest również Specjalistą od komunikacji wizualnej.

Pan Paweł Graniak nie spełnia kryteriów niezależności wymienionych w Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Pan Paweł Graniak posiada powiązania z akcjonariuszem posiadającym nie mniej niż 5% ogólnej liczby głosów na walnym zgromadzeniu Spółki.

Jakub Trzebiński – Członek Rady Nadzorczej

W swojej karierze zajmował się pisaniem na temat gier wideo dla m.in: Magazynu CD-ACTION, portalu Polygamia.pl, Magazynu FILM, portalu Stopklatka.pl, portalu Muzyka.pl, Magazynu LADOS. Od 2013 roku pracuje w PlayWay S.A., a od 2016 r. jest Wiceprezesem spółki. Jako COO/CMO w PlayWay S.A. odpowiada m.in. za obecność globalnych marek w grach Car Mechanic Simulator, opiekę producencką nad tworzonymi przez firmę PlayWay S.A. grami, nawiązywanie kontaktów i relacji z mediami, odkrywanie nowych zespołów deweloperskich, kontakty biznesowe, rozwój firmy PlayWay S.A.

Pan Jakub Trzebiński nie spełnia kryteriów niezależności wymienionych w Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Pan Jakub Trzebiński posiada powiązania z akcjonariuszem posiadającym nie mniej niż 5% ogólnej liczby głosów na walnym zgromadzeniu Spółki.

Marlena Wieteska – Członek Rady Nadzorczej

Posiada 15 lat doświadczenia w marketingu w bankach (Citibak, Raiffeisen Bank, FMBank – obecnie Nest Bank) w fintechach (CashDirector S.A., Fair Place Finance S.A.) oraz w agencjach reklamowych i digitalowych (Gamfi, Novem, Garden of Words), 7 lat doświadczenia w sprzedaży oraz 8 lat doświadczenia mentoringowego, również pro bono w Fundacji Liderek Biznesu oraz w AIESEC.

Pani Marlena Wieteska spełnia kryteria niezależności wymienione w Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Pani Marlena Wieteska nie posiada powiązań z akcjonariuszem posiadającym nie mniej niż 5% ogólnej liczby głosów na walnym zgromadzeniu Spółki.

Robert Ogłodziński-Kolman – Członek Rady Nadzorczej

Od 2012 r. w branży gamingowej – początkowo jako narrative designer, następnie konsultant, a na końcu również producent i menedżer. Pan Robert ukończył studia dziennikarskie na Uniwersytecie Warszawskim, na uczelni której później również ukończył studia podyplomowe Prawa, Ekonomii i Zarządzania w Działalności Gospodarczej. Posiada przeszło 20-letnie doświadczenie w dziennikarstwie ekonomicznym. Przez wiele lat związany był z CD Project jako narrative designer przy produkcji gier pt. Wiedźmin 3 i Cyberpunk 2077. Pan Robert pracował również na rzecz polskich studiów tworzących niezależne gry wideo (m.in. Varsaw Games Studio, Walkabout Games, Polyamorous, Fuero Games, Warhound). Pełnił rolę Szefa Studia firmy Klabater. Jest również współzałożycielem notowanego na NewConnect studia Longterm Games oraz firmy Enjoy Studio i Rune Powered. Pan Robert wykładał dziennikarstwo ekonomiczne na Uniwersytecie Warszawskim, a także gościnnie na Uczelni Łazarskiego i w Akademii Leona Koźmińskiego. Aktualnie uczy produkcji gier w Warszawskiej Szkole Filmowej. Od stycznia 2024 r. jest kierownikiem działu Planowania Programowego w Centrum Rozwoju Przemysłów Kreatywnych.

Pan Robert Ogłodziński-Kolman spełnia kryteria niezależności wymienione w Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Pan Robert Ogłodziński-Kolman nie posiada powiązań z akcjonariuszem posiadającym nie mniej niż 5% ogólnej liczby głosów na walnym zgromadzeniu Spółki.

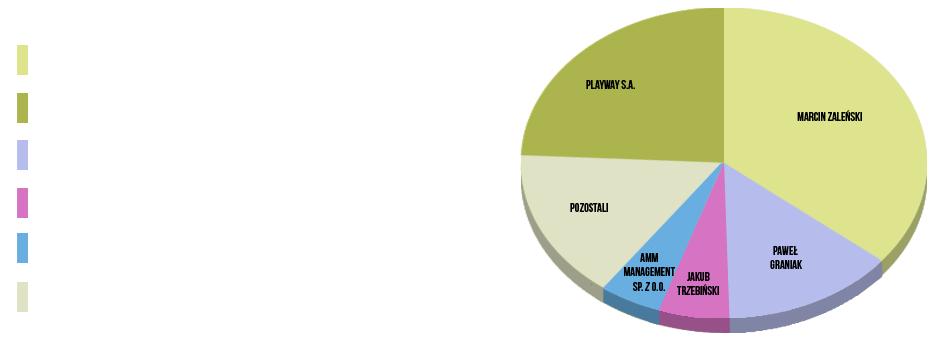

III. Akcjonariat

Struktura własnościowa Emitenta (udział w kapitale zakładowym i głosach na Walnym Zgromadzeniu) oraz wyszczególnienie akcjonariuszy posiadających co najmniej 5% udziału w kapitale zakładowym oraz w głosach na Walnym Zgromadzeniu przedstawia się następująca:

Struktura własnościowa Emitenta (udział w kapitale zakładowym i głosach na WZ)

| Akcjonariusz | Liczba akcji | Liczba głosów | Udział w kapitale zakładowym |

Udział w ogólnej liczbie głosów |

| Marcin Zaleński | 591 603 | 591 603 | 38,09% | 38,09% |

| PlayWay S.A. | 336 500 | 336 500 | 21,66% | 21,66% |

| Paweł Graniak | 153 333 | 153 333 | 9,87% | 9,87% |

| Jakub Trzebiński | 86 000 | 86 000 | 5,54% | 5,54% |

| Amm Management sp. z o. o. | 78 000 | 78 000 | 5,02% | 5,02% |

| Pozostali* | 307 797 | 307 797 | 19,82% | 19,82% |

| Suma | 1 553 233 | 1 553 233 | 100,00% | 100,00% |

IV. Strategia rozwoju

Spółka znajduje się obecnie w kluczowym strategicznie momencie. Zakończyła okres

wprowadzania na rynek swoich tytułów planowanych na 2023. Daje to Spółce możliwość

skupienia w całości wysiłków produkcyjnych i budżetów na tworzeniu nowych projektów.

Strategia studia zakłada eskalację możliwości produkcyjnych i poziomu rozbudowania

gier w kierunku produkcji z kategorii AA. Obecna pozycja Spółki pozwala nam na rozwój

firmy silnie ukierunkowany na przygotowanie tytułów znacznie wykraczających

technologicznie i jakościowo ponad dotychczas wydane gry – i ten rozwój już

dynamicznie przebiega. Nowe produkcje są przygotowywane z założeniem takiego

rozszerzenia skali.

Wykorzystując doświadczenie związane z premierami z naszego portfolio, stawiamy krok

do przodu i planujemy tytuły generujące znacznie szersze zainteresowanie graczy, a

zatem wyższe niż dotychczas wyniki finansowe gier naszej produkcji.

W przyjętej strategii rozwoju na lata 2024 – 2025 Emitent zakłada dalszą działalność

produkcyjno-wydawniczą, opartą na tworzeniu kilku nisko- i średnio- budżetowych gier

rocznie. W planach Spółki jest także dywersyfikacja portfolia o projekty o coraz wyższych

budżetach (A+). Ten rozwój już dynamicznie przebiega. Nowe produkcje Spółki są

przygotowywane z założeniem takiego rozszerzenia skali.

W ocenie Zarządu Spółki ma to zapewnić Emitentowi minimalizację ryzyka

inwestycyjnego, związanego z wydaniem pojedynczej gry oraz zwiększyć potencjał

sprzedażowy, którego odzwierciedlenie upatruje w przyszłych wynikach finansowych

Spółki.

Głównymi założeniami ww. strategii są:

- Dalsze prace nad autorskimi projektami Spółki oraz konsekwentny rozwój

produkcji w modelu self – publishing. - Restrukturyzacja kosztów i zatrudnienia w związku z zamknięciem cyklu

produkcyjnego wydanych już gier. - Zdobycie znaczącej pozycji na rynku gier wideo, w szczególności w segmencie gier

symulacyjnych, w tym produkcji FPP. Zdaniem Zarządu Spółki największy

potencjał sprzedażowy ma tytuł Haunted House Renovator. Emitent liczy, że gra

znacząco wzmocni pozycję rynkową Spółki na krajowym oraz zagranicznym rynku

gier. - Skoncentrowanie środków na rozbudowie i rozwoju gry Haunted House Renovator

łącznie z prowadzeniem aktywnego marketingu. - Angażowanie się w projekty o coraz większej skali produkcyjnej i marketingowej.

- Nawiązanie współpracy z wydawcą operującym w skali globalnej dla wybranych

produkcji. - Rozwój zweryfikowanych przez rynek IP oraz poszukiwanie nowych, obiecujących

projektów. - Rozbudowa portfolio o 4 gry rocznie.

- Dywersyfikacja kanałów sprzedażowych poprzez dystrybucję gier w wersji na PC i

wiodące platformy konsolowe. - Dalszy rozwój potencjału intelektualnego poprzez zwiększanie liczby zespołów

deweloperskich oraz rozbudowę już dostępnych. - Zwiększenie płynności w obrocie akcjami poprzez pozyskiwanie nowych

inwestorów. - Poprawa wyników finansowych Spółki i dążenie do rentowności.

Emitent, w celu realizacji przyjętej strategii rozwoju, wykorzystuje środki wypracowane z

działalności operacyjnej Spółki, tj. środki ze sprzedaży gier, środki pozyskane od

wydawców oraz środki z tytułu współtworzenia mniejszych gier.

Docelowo, Emitent będzie dążył do przeniesienie rynku notowań Akcji na rynek

regulowany GPW, pod warunkiem osiągnięcia określonych właściwymi regulacjami

parametrów, w szczególności co do kapitalizacji, a także spełnienia wymogów

wynikających z przepisów prawa.

V. Struktura przychodów

Struktura rodzajowa przychodów netto ze sprzedaży Emitenta w latach 2021-2023 (w zł) jest następująca:

| Wyszczególnienie | 2021 | 2022 | 2023 |

| Przychody ze sprzedaży produktów | 47 510,63 | 601 358,40 | 1 110 041,88 |

| Zmiana stanu produktów (zwiększenie – wartość dodatnia, zmniejszenie – wartość ujemna) | 1 183 015,07 | 1 647 061,72 | 28 265,49 |

| Przychody netto ze sprzedaży i zrównane z nimi | 1 230 525,70 | 2 248 420,12 | 1 138 307,37 |

VI. Wyniki finansowe

| Wyszczególnienie | 2021 | 2022 | 2023 |

| Przychody netto ze sprzedaży | 1 230 525,70 | 2 248 420,12 | 1 138 307,37 |

| Zysk ze sprzedaży | -496 911,85 | -263 937,17 | -481 294,33 |

| Amortyzacja | 22 916,67 | 0,00 | 5 364,58 |

| EBIT | -498 339,22 | -263 938,77 | -539 675,03 |

| Zysk netto | -496 139,89 | -385 809,13 | -875 933,11 |

| Aktywa trwałe | 0,00 | 0,00 | 0,00 |

| Aktywa obrotowe | 2 393 726,68 | 3 559 228,45 | 3 520 462,57 |

| Zapasy | 1 970 411,21 | 3 366 915,62 | 3 336 791,20 |

| Należności krótkoterminowe | 116 720,17 | 178 032,30 | 177 079,94 |

| Środki pieniężne | 291 885,03 | 11 859,08 | 4 750,89 |

| Kapitał własny | 1 922 438,34 | 1 536 629,21 | 660 696,10 |

| Zobowiązania i rezerwy | 471 288,34 | 2 022 599,24 | 2 859 766,47 |

| Zobowiązania krótkoterminowe | 71 007,00 | 84 148,19 | 125 205,37 |

| Suma bilansowa | 2 393 726,68 | 3 559 228,45 | 3 520 462,57 |

VII. OTOCZENIE RYNKOWE

Światowy rynek gier wideo

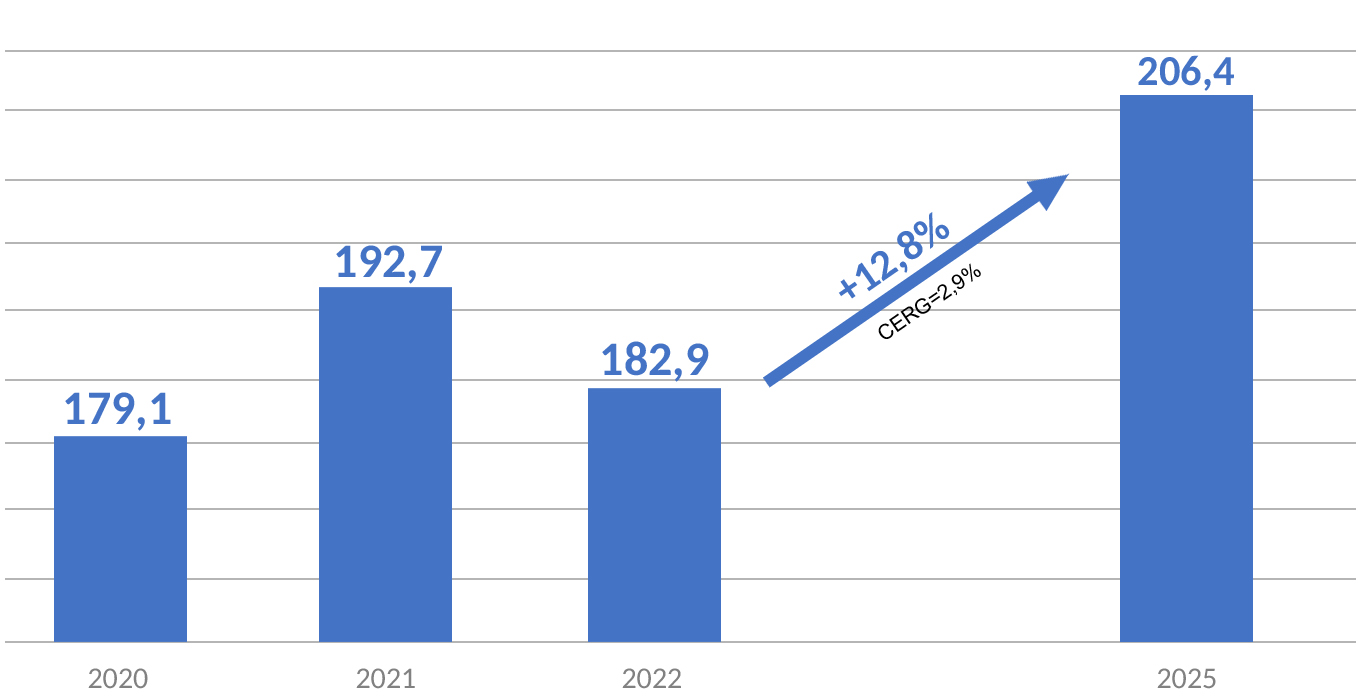

Według analityków firmy badawczej Newzoo, światowy rynek gier w 2022 r. wygenerował przychody w wysokości 182,9 mld USD, co oznaczało spadek sektora na poziomie 5,1% r/r. Był to pierwszy rok w historii, kiedy wartość tego rynku zmniejszyła się. Jako jedną z przyczyn spadku sektora w tym okresie podaje się wysoką inflację, która ogranicza dochód do dyspozycji konsumentów. Szacuje się jednak, iż przychody branży gier w 2025 r. wzrosną do poziomu 206,4 mld USD przy skumulowanym rocznym wskaźniku wzrostu (compound annual growth rate, CAGR) w latach 2020–2025 na poziomie 2,9%. Oznacza to, że rynek gier będzie nadal rósł w świecie po pandemii COVID-19, choć w nieco wolniejszym tempie niż w poprzednich latach.

Wykres 1 Wartość światowego rynku gier wideo w latach 2020-2022 i prognoza do 2025 (w mld USD)

Źródło: Global Games Market Report, Newzoo, 2023

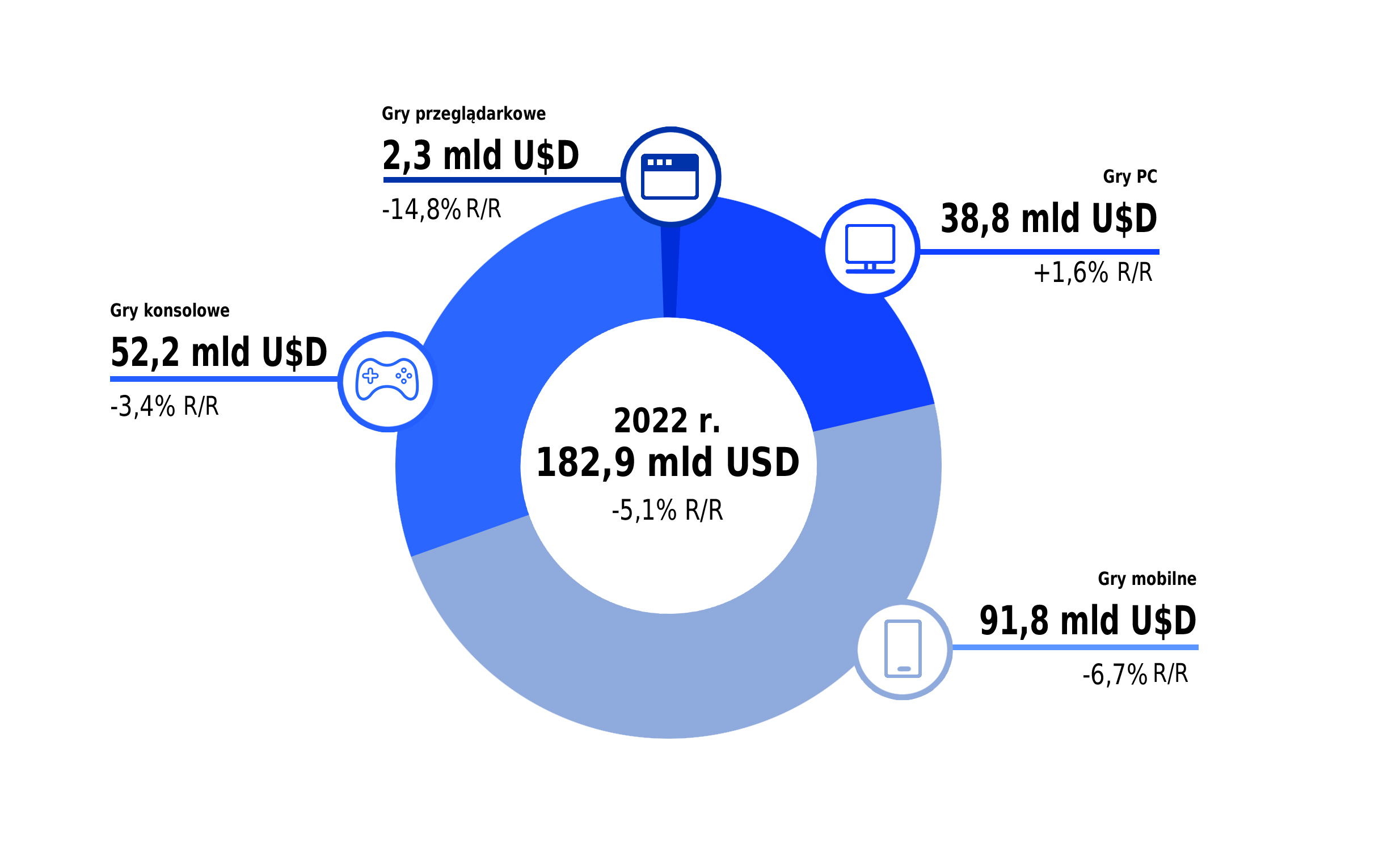

Największym segmentem globalnego rynku gier pod względem przychodów w 2022 roku pozostał segment gier mobilnych (smartfony i tablety), który jednak zanotował najwyższy spadek. Analitycy Newzoo wskazują, że wartość przychodów w tym segmencie wyniosła 91,8 mld USD, czyli o 6,7% mniej niż w 2021 roku. Gry mobilne stanowiły tym samym połowę globalnego rynku gier. W kolejnych latach segment ten ma jednak powrócić na ścieżkę wzrostu.[1] Specjaliści Newzoo wskazują kilka ważnych argumentów przemawiających za tą tezą. Przede wszystkim gry mobilne mają najniższą barierę wejścia spośród wszystkich segmentów, ponad 40% światowej populacji posiada smartfony, wiele produktów mobilnych jest dostępnych za darmo, a sam proces opracowywania urządzeń mobilnych jest mniej złożony. Ponadto należy wskazać na ciągłe innowacje w zakresie monetyzacji mobilnej oraz fakt, że duże podmioty będące wydawcami na rynku konsol oraz gier komputerowych przenoszących swoje IP na urządzenia mobilne.[2] Jest to również segment, który zajmuje pierwsze miejsce pod względem wielkości przychodów wśród aplikacji. Zważywszy na postęp w dziedzinie smartfonów i ich rosnącą popularność, tak w krajach rozwiniętych, jak i rozwijających się, rynek gier mobilnych jest w stanie rozwijać się dalej.

Drugim co do wielkości segmentem są konsole. Newzoo szacuje, że w 2022 roku przychody z tego segmentu spadły o 3,4% r/r i wyniosły 52,2 mld USD. Analitycy z Newzoo wskazują, że w czasie pandemii, mimo że miejsce miała premiera konsol nowej generacji – Playstation 5 oraz Xbox Series X/S, popyt znacznie przekroczył podaż. Powodem niewystarczającej podaży był niedobór półprzewodników oraz opóźnienia w łańcuchach dostaw. Analitycy szacują, że taka sytuacja na rynku utrzyma się co najmniej do końca 2023 r., choć rok 2023 ma być lepszy pod tym względem niż rok 2022. Według prognoz, do końca 2023 r., łączna skumulowana sprzedaż konsol PlayStation 5, Xbox Series S/X i Nintendo Switch ma wynieść 212,9 mln.

Tabela 1 Skumulowana liczba sprzedanych egzemplarzy konsol

|

Konsola |

Premiera konsoli |

Liczba sprzedanych egzemplarzy (w mln szt.) |

||||

|

Ameryka Płn. |

Europa |

Japonia |

Reszta świata |

Łącznie |

||

|

Nintendo Switch |

03.03.2017 |

57.92 |

51.84 |

32.99 |

11.28 |

123.35 |

|

PlayStation 4 |

15.11.2013 |

38.14 |

45.83 |

9.61 |

23.43 |

117.01 |

|

Xbox One |

22.11.2013 |

31.59 |

13.03 |

0.12 |

6.53 |

51.26 |

|

PlayStation 5 |

12.11.2020 |

14.24 |

10.93 |

3.24 |

6.06 |

34.47 |

|

Xbox Series X/S |

11.10.2020 |

11.13 |

5.74 |

0.44 |

3.68 |

20.99 |

Źródło: opracowanie Emitent na podstawie: Portal VGChartz według stanu na dzień 1 kwietnia 2023 r.

Kolejnym powodem spadku przychodów z tego segmentu rynku gier w 2022 r. był fakt, iż wielu deweloperów opóźniło premiery dużych produkcji. Inną wymienianą przyczyną jest fakt, że główne procesu tworzenia gier konsolowych takie jak fizyczna dystrybucja gier, masowa współpraca między firmami i certyfikacja zostały zakłócone. Istnieje ryzyko zmniejszenia zakresu i funkcji w grach, które trafią do sprzedaży. Specjaliści z Newzoo podkreślają jednak, że treści dotyczące nowej generacji konsol będą katalizatorem wzrostu udziału segmentu konsol w globalnych przychodach z gier do 2025 roku. Wiele tytułów, które pierwotnie planowano na 2021 i 2022 rok, pojawi się w 2023 i 2024 roku.

Kolejnym co do wielkości segmentem są gry komputerowe, które w 2022 r. osiągnęły udział na poziomie ok. 21% w globalnym rynku gier. Eksperci z Newzoo szacują wartość przychodów z tego segmentu na poziomie 38,8 mld USD, z czego 36,5 mld USD (spadek 2,6% r/r) zostało wydanych na gry do pobrania/pudełkowe, a 2,3 mld USD na gry przeglądarkowe (spadek o 14,8% r/r). Spadek wynikał m.in. z problemów z dostępnością półprzewodników, a zatem kart graficznych i innych komponentów PC oraz przekładania premier gier typu AAA. W przypadku tego segmentu analitycy z Newzoo, podobnie jak w przypadku segmentu konsol, prognozują, że po trudnym 2022 r. kolejne 2 lata tj. 2023 r. i 2024 r., będą znacznie lepsze i segment ten zanotuje wzrost przychodów ze względu na premiery wysokobudżetowych gier, które pierwotnie miały się pojawić w 2022 r.

Wykres 2 Przychody światowego rynku gier w 2022 r. w podziale na poszczególne platformy (w mld USD i %)

Źródło: Global Games Market Report, Newzoo, 2023

Pod względem geograficznym w 2022 r., najbardziej dochodowym regionem dla branży gier wideo pozostał obszar Azji i Pacyfiku, który wygenerował 84,8 mld USD, czyli 46,4% całkowitego światowego przychodu z gier. Na drugim miejscu znalazła się Ameryka Północna (27,2%), na trzecim Europa (18,2%), na czwartym Ameryka Łacińska (4,6%), a na piątym miejscu Bliski Wschód i Afryka (3,7%). W najbliższych trzech latach najszybciej rozwijającym się regionem świata pod względem przychodów z gier będą Indie i kraje Azji Południowo-Wschodniej, a także Ameryka Północna.

Wykres 3 Udział poszczególnych regionów świata w strukturze rynku gier wideo w 2022 r.

Źródło: Global Games Market Report, Newzoo, 2023

Spadek segmentu mobile w 2022 r. oznaczał, że regiony, w których dominują gry mobilne doświadczyły największych wyzwań. Z tego względu rynek Azji i Pacyfiku spadł o 8,9% r/r. Spadek wartości segmentu konsol był jedną z przyczyn spadku rynku w Ameryce Północnej, który zmniejszył się o 2,5% r/r do 49,7 mld USD. W Europie rynek gier spadł o 2,4% r/r do 33,3 mld USD. Ameryka Łacińska oraz Bliski Wschód i Afryka jako jedyne regiony zanotowały wzrost odpowiednio o 3,3% i 5,8% r/r osiągając wartość 8,4 mld USD oraz 6,8 mld USD. Spowolnienie w segmencie gier mobilnych i konsolowych w nieznacznym stopniu wpłynęło na te regiony.[3]

Według szacunków firmy Newzoo w 2022 r. największym rynkiem gier na świecie były USA, gdzie wartość rynku miała wynieść 46,4 mld USD. Nieco mniejsze przychody, w wysokości 44,0 mld USD, miały wygenerować Chiny. Na trzecim miejscu pod względem rozmiaru rynku w 2022 r. uplasowała się Japonia z wartością przychodów na poziomie 19,1 mld USD. Największym rynkiem gamingowym w Europie w 2022 r. były Niemcy z wartością przychodów 6,5 mld USD. [4]

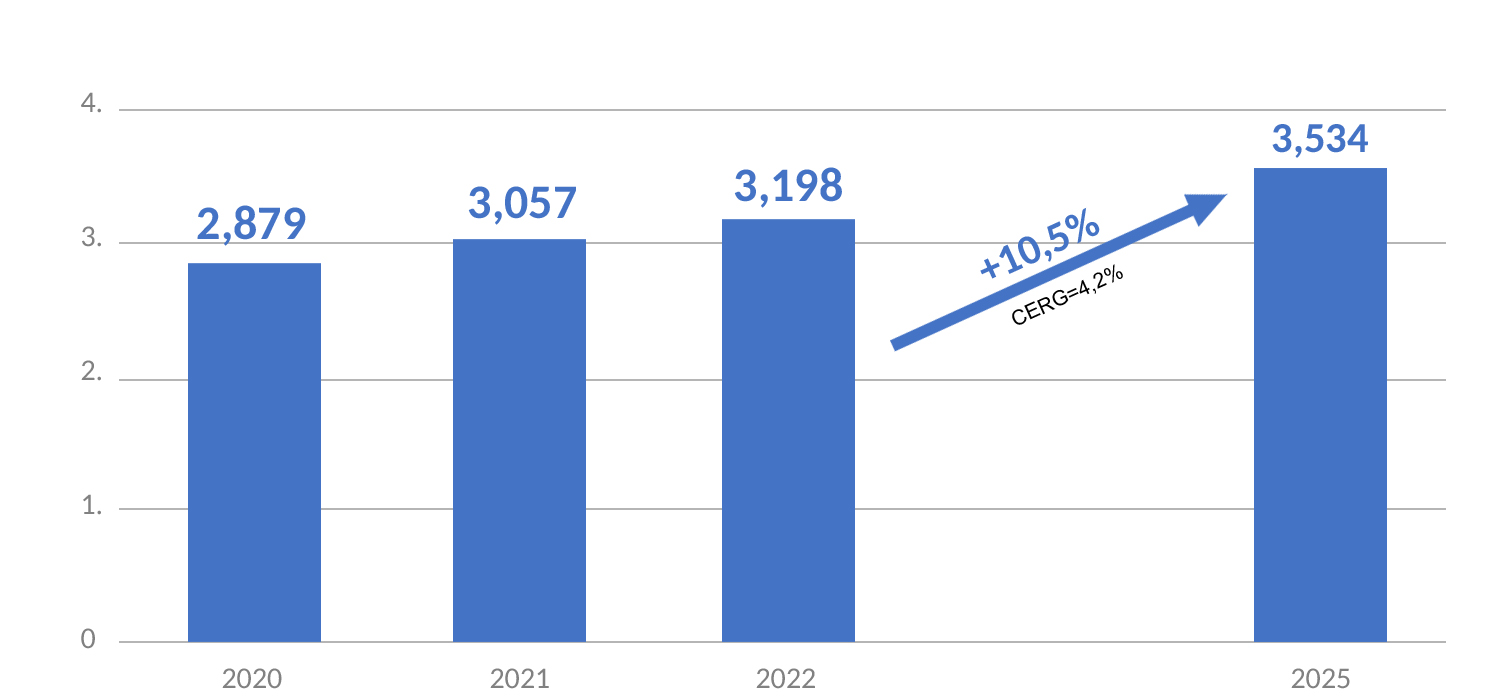

Jak podaje firma Newzoo na koniec 2022 r. na świecie było około 3,198 mld aktywnych graczy, z czego najwięcej z nich stanowili gracze mobile (2,675 mld). Na drugim miejscu znaleźli się gracze segmentu gier komputerowych w liczbie 1,045 mld. Aktywnych graczy konsolowych w 2022 r. było 0,63 mld. Zgodnie z prognozami specjalistów z Newzoo do końca 2025 r. liczba graczy wzrośnie do 3,5 mld, co oznacza wzrost w porównaniu do 2020 roku o 22,8%. Skumulowany roczny wskaźnik wzrostu (compound annual growth rate, CAGR) w latach 2020–2025 wynieść ma 4,2%. Według Newzoo najwięcej graczy na koniec 2022 r. pochodziło z Azji (1,746 mld). Na kolejnych miejscach znalazł się region Bliskiego Wschodu i Afryki (0,48 mld), a następnie Europa (0,43 mld), Ameryka Łacińska (0,28 mld) i Ameryka Północna z liczbą 0,2 mld graczy. [5]

Wykres 4 Liczba aktywnych graczy gier wideo na świecie w latach 2020-2022 oraz prognoza na lata 2023-2025 (w mld)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2022

Polski rynek gier wideo

Według danych zawartych w raporcie The Game Industry of Poland wartość przychodów sektora gier

w Polsce w 2022 r. wyniosła rekordowe 1,29 mld EUR. Oznacza to, że po spadku w 2021 r., wynoszącym 8% r/r, w 2022 r. nastąpił wzrost o 11% r/r. Biorąc pod uwagę wysokie przychody sektora w 2020 r. związane z premierą gry Cyberpunk 2077 studia CD Projekt S.A. oraz fakt, że światowy rynek gier odnotował w 2022 r. spadek r/r, według analityków wynik ten należy uznać za zadowalający. Wartość polskiego rynku konsumenckiego w 2022 r. wzrosła o 15% r/r i wyniosła 1,23 mld USD, co uplasowało go na 19 miejscu na świecie. Oznacza to również, że Polska jest jednym z najszybciej rozwijających się krajów pod tym względem. Szacuje się, że do 2026 r. wartość polskiego rynku konsumenckiego ma osiągnąć poziom 1,6 mld USD.

Wykres 5 Wartość przychodów polskich podmiotów z sektora gier (w mld PLN)

P – prognoza

Źródło: Raport „The Game Industry of Poland”, 2023

Polska jest jednym ze światowych liderów w produkcji gier na PC, z czego większość dystrybuowana jest poprzez platformę Steam. Na liście życzeń top200 Steam (ranking najbardziej oczekiwanych tytułów) w styczniu 2021 roku Polska zajmowała pierwsze miejsce na świecie z liczbą 47 gier. Na dzień sporządzenia raportu ok. 30 polskich gier znajdowało się na ww. liście. Łącznie branża co roku wypuszcza ponad 530 nowych wydań gier na kilkunastu platformach. W 2022 r. najwięcej gier polskich studiów wydanych zostało na komputery osobiste. W tym okresie zadebiutowały 162 tytuły co stanowiło blisko 1/3 wszystkich premier. Na drugim miejscu pod względem liczby premier znalazła się konsola Nintendo Switch z 92 nowymi tytułami (ok. 17% udziału). Nieznacznie mniej gier przeznaczonych zostało na urządzenia mobilne – 90 premier. Na kolejnych miejscach znalazły się konsole Xbox One (52 premiery), PlayStation 4 (42 premiery), PlayStation 5 (28 premier) i VR (25 premier).

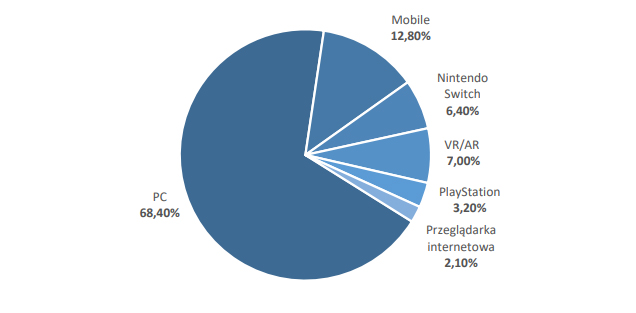

Wskazane powyżej dane wynikają z faktu, iż 68,4% polskich producentów gier wideo wskazało PC jako podstawową platformę, na którą tworzą gry. Na urządzenia mobilne wskazało 12,8% polskich studiów. Na kolejnym miejscu znalazła się platforma VR (7% udziału) oraz konsola Nintendo Switch (6,4% udziału).

Wykres 6 Podstawowe platformy deklarowane przez polskie studia deweloperskie

Źródło: Raport „The Game Industry of Poland”, 2023

W maju 2023 r. działało około 494 producentów i wydawców gier w Polsce. Liczba studiów praktycznie przestała rosnąć po tym, jak podwoiła się w ciągu ostatnich dziesięciu lat. Nie jest jeszcze jasne, czy ta liczba osiągnęła punkt stabilizacji, z którego znów zacznie rosnąć po spełnieniu pewnych kryteriów, czy też powinniśmy spodziewać się wkrótce spadku liczby studiów. Niemniej jednak wciąż można zaobserwować rotację, co roku bowiem powstają nowe firmy, z lepszymi fundamentami niż w przeszłości, ale generalnie zastępują one likwidowane przedsiębiorstwa, co nie przyczynia się tak bardzo do ogólnego wzrostu liczby firm w tej branży, jak miało to miejsce wcześniej. Raport wskazuje również na wzrost liczby pracowników w polskiej branży gier, który utrzymywał się z roku na rok na poziomie 23%-27% od 2017 r. Obecnie tempo wzrostu wynosi 16%, co wciąż jest imponujące i jednym z najlepszych wyników wśród branż gier o takim rozmiarze. Zatrudnienie w sektorze gier w Polsce przekracza 15 tys. osób, co oznacza, że znacznie przewyższamy sektor niemiecki pod tym względem. Odnotowano także wysoki odsetek kobiet w tej branży, co czyni polskie gamedev atrakcyjnym miejscem dla talentów z całego świata.

Najważniejszymi regionami dla sprzedaży polskich gier są Ameryka Północna, Europa i Azja. Każdy z tych kontynentów stanowi od 20% do 40% całkowitej sprzedaży, zależnie od popularności danego tytułu. Przeważnie kontynenty półkuli północnej odpowiadają za 75% do 90% całkowitej sprzedaży gier z Polski. Największymi rynkami dla polskich gier są USA i Chiny. W przypadku polskich gier, zazwyczaj jeden z tych krajów dominuje, przynosząc od 20% do 40% całkowitych przychodów ze sprzedaży. Cała Unia Europejska może mieć porównywalny udział w sprzedaży. Jednak najczęściej w czołowych rankingach rynków dla polskich gier pojawiają się trzy kraje europejskie: Wielka Brytania, Niemcy i Francja, w różnej kolejności.

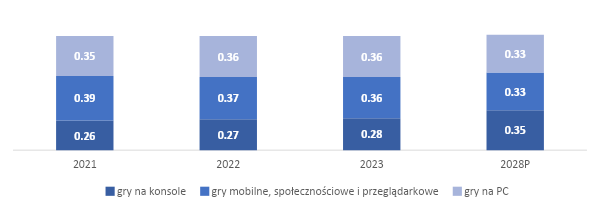

Szacuje się, że liczba graczy w Polsce wynosi od 17 do 20 milionów. Gracze w Polsce różnią się od tych najbardziej zagorzałych po tych, którzy grają tylko okazjonalnie lub dla interakcji społecznych. Warto wskazać, że na polskim rynku gier dominuje udział gier na PC, który kontynuuje wzrost. Polska jest drugim najmocniejszym rynkiem pod względem liczby graczy na PC na mieszkańca, tuż za Kanadą. Szacuje się, że liczba aktywnych polskich graczy na platformie Steam wynosi 3 do 4 milionów.[6] Warto jednak wskazać, że według raportu PMR w najbliższych latach nastąpią istotne zmiany w strukturze rynku. Najszybciej będą rosły wydatki konsumentów na tytuły konsolowe. Ich udział do 2028 r. ma sięgnąć 35% wobec 27% w 2022 r.

Wykres 7 Struktura wydatków ponoszonych na gry wideo w Polsce (w %)

Źródło: PMR, 2023

Najpopularniejszą platformą zakupową w 2020 r., wśród graczy PC, pozostawał Steam (38%). Na jej popularność wpływa długi staż na polskim rynku oraz liczne promocje, z których Polacy chętnie korzystają. Origin z 13% wskazań respondentów uplasował się na drugim miejscu. Niewiele mniej popularne są serwisy aukcyjne, takie jak Allegro, eBay czy OLX (12%). Microsoft Store oraz Epic Game Store uzyskały 6% wskazań respondentów. Dużo mniejszą popularnością cieszą się rodzime platformy do handlu elektronicznymi wersjami gier – takie jak G2A, Uplay i Kinguina. Badania wskazują także, że aż 57% respondentów pobiera darmowe gry z Internetu. Co więcej, tradycyjna dystrybucja gier nadal ma więcej fanów, bo 46%, gdzie dystrybucja cyfrowa to 40%. [7]

[1] Newzoo, „Newzoo’s Games Market Estimates and Forecasts”, maj 2023

[2] Global Games Market Report, Newzoo, 2021

[3] Newzoo, „Newzoo’s Games Market Estimates and Forecasts”, maj 2023

[4] Newzoo ,,Top 10 Countries/Markets by Game Revenues”, 2023

[5] Global Games Market Report, Newzoo 2022

[6] Raport „The Game Industry of Poland”, 2023

[7] Raport „Kondycja polskiej branży gier”, 2020

VIII. Raporty

Raporty EBI

2024

RB EBI 1.2024

RB EBI 2.2024

RB EBI 3.2024

RB EBI 4.2024

RB EBI 5.2024

RB EBI 6.2024

RO EBI 7.2024

RO EBI 8.2024

RB EBI 9.2024

RB EBI 10.2024 – RB EBI 10.2024 załącznik

RB EBI 11.2024 – RB EBI 11.2024 załącznik

RB EBI 12.2024 – RB EBI 12.2024 załącznik

RB EBI 14.2024 – RB EBI 14.2024 załącznik

RB EBI 15.2024 – RB EBI 15.2024 załącznik 1, RB EBI 15.2024 załącznik 2, RB EBI 15.2024 załącznik 3, RB EBI 15.2024 załącznik 4, RB EBI 15.2024 załącznik 5

2023

RB EBI 13.2023

RB EBI 12.2023 – Treści uchwał NWZ

RB EBI 11.2023

RB EBI 10.2023

RB EBI 9.2023

RB EBI 8.2023

RB EBI 7.2023 – Treści uchwał ZWZ

RB EBI 6.2023 – Klauzula RODO 2023, zwołanie ZWZ, wzór pełnomocnictwa ZWZ, sprawozdanie RN za 2022, projekty uchwał ZWZ

RB EBI 4.2023

RB EBI 3.2023

RB EBI 2.2023

RB EBI 1.2023

2022

RB EBI 10.2022 Załącznik

RB EBI 10.2022 Załącznik

RB EBI 10.2022 Załącznik

RB EBI 10.2022 Zmiany w organach Spółki

RB EBI 09.2022 Rezygnacja z pełnienia funkcji Prezesa Zarządu

RO EBI 07.2022

RB EBI 03.2022

RO EBI 03.2022

RO EBI 02.2022

RB EBI 01.2022

2021

RB EBI 18.2021 Załącznik

RB EBI 18.2021

RB EBI 17.2021 Załącznik

RB EBI 17.2021

RB EBI 16.2021 Załącznik

RB EBI 16.2021

RB EBI 15.2021

RB EBI 14.2021 Załącznik

RO EBI 13.2021 Załącznik

RB EBI 13.2021

RB EBI 12.2021

RB EBI 11.2021 Załącznik

RB EBI 11.2021

RB EBI 10.2021

RB EBI 09.2021 Załącznik

RB EBI 09.2021

RO EBI 08.2021

RO EBI 07.2021

RO EBI 06.2021

RO EBI 05.2021

RB EBI 04.2021

RB EBI 03.2021

RB EBI 02.2021

RB EBI 01.2021RB_EBI__13_2023_zmiana_adresu_Spoki_1

Raporty ESPI

2024

Premiera gry Offroad Mechanic Simulator w wersji na konsole PlayStation 5

Powiadomienie o nabyciu akcji przez osobę blisko związaną z osobą pełniącą obowiązki zarządcze – Załącznik

Powiadomienie o zbyciu akcji przez osobę pełniącą obowiązki zarządcze – Załącznik

Image Power ESPI 3 2024 Powiadomienie z art. 69 Ustawy o ofercie CSR – Załącznik

Image Power ESPI 2 2024 Powiadomienie o transakcjach na akcjach Spolki

Image Power ESPI 1 2024 Zawarcie umowy dystrybucyjnej z GOG sp. z o.o.

2023

Image Power ESPI 25 2023 Niedojście do skutku emisji akcji serii F

Image Power ESPI 24 2023 Zmiana terminu zakończenia zapisów na akcje serii F

Image Power ESPI 23 2023 Ustalenie ceny emisyjnej akcji serii F

Image Power ESPI 22 2023 Lista akcjonariuszy posiadających co najmniej 5% liczby głosów na Nadzwyczajnym Walnym Zgromadzeniu w dniu 14 listopada 2023 r. – załącznik

Image Power ESPI 21 2023 Publikacja dokumentu ofertowego w związku z ofertą akcji serii F

Image Power ESPI 20 2023 Ogłoszenie o NWZ

Image Power ESPI 19 2023 Przekroczenie 5 Amm Management – załącznik

Image Power ESPI 18 2023 Zawarcie umowy na portowanie Offroad Mechanic Simulator Creature Lab

Image Power ESPI 17 2023 Prezentacja nowej gry pt. Offroad Survival

Image Power ESPI 16 2023 Raport popremierowy Offroad

Image Power ESPI 15 2023 Lista akcjonariuszy posiadających co najmniej 5 – załącznik

Image Power ESPI 14 2023 Zawarcie umowy pożyczki

Image Power ESPI 13 2023 Premiera Offroad Mechanic

Image Power ESPI 12 2023 Raport popremierowy Creature Lab v2

Image Power ESPI 11 2023 Zawarcie umowy dystrybucyjnej w Chinach gry Creature Lab

Image Power ESPI 10 2023 Premiera Creature Lab

Image Power ESPI 9 2023 Ogoszenie o ZWZ

Image Power ESPI 8 2023 Powiadomienie o transakcjach na akcjach Spółki M.Zaleński

Image Power ESPI 7 2023 Niedojście do skutku emisji akcji serii F

Image Power ESPI 6 2023 Powiadomienie o nabyciu akcji przez osobę blisko związaną z osobą pełniącą obowiązki zarządcze – załącznik

Image Power ESPI 5 2023 Premiera gry Cruise Ship Manager

Image Power ESPI 4 2023 Zawarcie umowy dystrybucyjnej z HeartBeat Interactive Entertainment Ltd.

Image Power ESPI 4 2023 Spłata pożyczki

Image Power ESPI 3 2023 Podpisanie umowy na finansowanie wersji demonstracyjnej gry pt. Haunted House Renovator

Image Power ESPI 2 2023 Informacja w zakresie zawartych umów typu lock-up

Image Power ESPI 1 2023 Przesunięcie daty premiery gry pt. Creature Lab

2022

Image Power ESPI 20 2022 Powiadomienie o transakcjach na akcjach Spółki M.Zaleński – załącznik

Image Power ESPI 19 2022 Zawarcie umowy dystrybucyjnej

Image Power ESPI 18 2022 Powiadomienie z art. 69 Ustawy o ofercie_P.Graniak – załącznik

Image Power ESPI 17 2022 Powiadomienie o transakcjach na akcjach Spółki_P.Graniak – załącznik

Image Power ESPI 16 2022 Przesunięcie premiery gry Creature Lab

Image Power ESPI 15 2022 Zawarcie umowy sprzedaży gry Archer

Image Power ESPI 14 2022 Informacja o LU

Image Power ESPI 13 2022 Powiadomienie o transakcjach na akcjach Spółki P.Graniak – załącznik

Image Power ESPI 12 2022 Zawarcie umowy pożyczki z PlayWay

Image Power ESPI 11 2022 Premiera gry Creature Lab

Image Power ESPI 10 2022 Lista akcjonariuszy posiadających co najmniej 5

ImagePower ESPI 9 2022 Informacje otrzymane od Przewodniczacego RN

ImagePower ESPI 8 2021 Zawiadomienie z art. 69 Ustawy o ofercie publicznej – załącznik

ImagePower ESPI 7 2022 Korekta raportu ESPI nr 6 2022

ImagePower ESPI 6 2022 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze – załącznik

ImagePower ESPI 4 2022 Ogoszenie o ZWZ

2021

ImagePower ESPI 21 2021 Informacja w zakresie zawartych umów typu lock-up

ImagePower ESPI 20 2021 Zawarcie umowy pożyczki

ImagePower ESPI 19 2021 Lista akcjonariuszy posiadających co najmniej 5% liczby głosów na Nadzwyczajnym Walnym Zgromadzeniu w dniu 30 listopada 2021

ImagePower ESPI 18 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 17 2021 Istotne informacje dotyczące gry Emitenta

ImagePower ESPI 16 2021 Ogłoszenie o zwołaniu Nadzwyczajnego Walnego Zgromadzenia Image Power S.A. wraz z projektami uchwał

ImagePower ESPI 15 2021 rozpoczęcie prac nad nową grą pt. Cruise Ship Manager

ImagePower ESPI 14 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 13 2021 Zawiadomienie z art. 69 Ustawy o ofercie publicznej

ImagePower ESPI 12 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 11 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 10 2021 Lista akcjonariuszy posiadających co najmniej 5% liczby głosów

ImagePower ESPI 9 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 8 2021 Ogłoszenie o zwołaniu Zwyczajnego Walnego Zgromadzenia Image Power S.A. wraz z projektami uchwał

ImagePower ESPI 7 2021 Oświadczenie Zarządu Image Power S.A. o odwołaniu Zwyczajnego Walnego Zgromadzenia zwołanego na dzień 15 czerwca 2021 roku

ImagePower ESPI 6 2021 Ogłoszenie o zwołaniu Zwyczajnego Walnego Zgromadzenia Image Power S.A. wraz z projektami uchwał

ImagePower ESPI 5 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 4 2021 Zawarcie umowy na portowanie gry pt. Yacht Mechanic Simulator 2021

ImagePower ESPI 3 2021 Powiadomienie o nabyciu akcji przez osobę pełniącą obowiązki zarządcze

ImagePower ESPI 2 2021 Premiera gry Dieselpunk Wars

ImagePower ESPI 1 2021 Uzyskanie dostępu do systemu ESPI

Raporty okresowe

2024

Raport okresowy za I kwartał 2024

2023

IPW Raport Roczny 2023

Sprawozdanie Zarządu 2023

Sprawozdanie biegłego rewidenta 2023

Sprawozdanie finansowe 2023

IPW Raport okresowy za IV kwartał 2023

IPW Raport okresowy za III kwartał 2023

IPW Raport okresowy za II kwartał 2023

IPW Raport okresowy za I kwartał 2023

2022

IPW Sprawozdanie niezależnego rewidenta 2022

IPW Raport Roczny 2022

IPW Informacja dodatkowa 2022

IPW Sprawozdanie finansowe 2022

IPW Sprawozdanie zarządu 2021

IPW Raport okresowy za III kwartał 2022

Raport okresowy za II kwartał 2022

2021

IPW Sprawozdanie z badania 2021

IPW Sprawozdanie Zarządu 2021

IPW Sprawozdanie finansowe 2021

IPW Raport roczny 2021

Raport okresowy za III kwartał 2021

Raport okresowy za II kwartał 2021

2020

IPW informacja dodatkowa 2020

PW sprawozdanie z badania 2020

IPW sprawozdanie zarządu 2020

IPW sprawozdanie finansowe 2020

IPW raport roczny 2020

IX. Prezentacje

X. Notowania

XI. Dokument informacyjny

XII. Kalendarium

Zarząd Image Power S.A. z siedzibą w Warszawie (dalej: Spółka, Emitent) podaje do publicznej wiadomości harmonogram publikacji raportów okresowych Spółki w roku 2024, zgodnie z którym:

– raport roczny za 2023 r. został opublikowany w dniu 25 marca 2024 r.,

– raport okresowy za I kwartał 2024 r. zostanie opublikowany w dniu 15 maja 2024 r.,

– raport okresowy za II kwartał 2024 r. zostanie opublikowany w dniu 7 sierpnia 2024 r.,

– raport okresowy za III kwartał 2024 r. zostanie opublikowany w dniu 7 listopada 2024 r.

Ewentualne zmiany dat przekazywania poszczególnych raportów okresowych Emitenta zostaną podane do wiadomości publicznej w formie raportu bieżącego.

XIII. Ład korporacyjny

Image Power – Oświadczenie o stosowaniu Dobrych Praktyk

Image Power – Statut Spółki NC

XIV. Walne Zgromadzenie

Walne zgromadzenie 2021

„Zarząd Spółki Image Power S.A. z siedzibą w Warszawie („Spółka”) działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 12 lipca 2021 r. na godzinę 12:00 Zwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa.”

treść ogłoszenia

projekt uchwały

wzór pełnomocnictwa i instrukcji do głosowania

struktura kapitału zakładowego

klauzula RODO

„Zarząd Image Power S.A. („Spółka”) niniejszym postanawia o odwołaniu Zwyczajnego Walnego Zgromadzenia, zwołanego na dzień 15 czerwca 2021 r. na godzinę 10:00 w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa. Przyczyną odwołania Zwyczajnego Walnego Zgromadzenia są trudności organizacyjne w jego przygotowaniu i przeprowadzeniu w ustalonym terminie.

O nowym terminie Zwyczajnego Walnego Zgromadzenia Spółka poinformuje niezwłocznie, w sposób przewidziany obowiązującymi w tym zakresie przepisami prawa.”

Zarząd Spółki Image Power S.A. z siedzibą w Warszawie („Spółka”) działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 15 czerwca 2021 r. na godzinę 10:00 Zwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa.

projekt uchwały

wzór pełnomocnictwa i instrukcji do głosowania

struktura kapitału zakładowego

klauzula RODO

„Zarząd Image Power S.A. z siedzibą w Warszawie (dalej: Emitent, Spółka) podaje do publicznej wiadomości treść uchwał podjętych na Zwyczajnym Walnym Zgromadzeniu Emitenta, które odbyło się w dniu 12 lipca 2021 r. (dalej: ZWZ).

Zarząd Spółki informuje, iż ZWZ nie odstąpiło od rozpatrzenia któregokolwiek z punktów planowanego porządku obrad ZWZ. Ponadto Zarząd Emitenta informuje, że do protokołu obraz ZWZ nie zgłoszono żadnych sprzeciwów.”

Zarząd Spółki Image Power S.A. z siedzibą w Warszawie („Spółka”), działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki, zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 30 listopada 2021 r. na godzinę 10:00 Nadzwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa.

treść ogłoszenia

projekt uchwały

wzór pełnomocnictwa i instrukcji do głosowania

struktura kapitału zakładowego

klauzula RODO

Walne zgromadzenie 2022

Zarząd Spółki Image Power S.A. z siedzibą w Warszawie (dalej: Spółka, Emitent), działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki, zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 7 czerwca 2022 r., na godzinę 10:00, Zwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa.

Treść ogłoszenia

Projekty uchwał

Wzór pełnomocnictwa i instrukcji do głosowania

Struktura kapitału zakładowego

Klauzula RODO

Sprawozdanie Rady Nadzorczej

Walne zgromadzenie 2023

Zarząd Spółki Image Power S.A. z siedzibą w Warszawie (dalej: Spółka, Emitent), działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki, zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 29 czerwca 2023 r., na godzinę 10:30, Zwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki, ul. Popularna 14/3, 02-473 Warszawa.

treść ogłoszenia

projekty uchwał

wzór pełnomocnictwa i instrukcji do głosowania

struktura akcji głosów

klauzula RODO

sprawozdanie z działalności Rady Nadzorczej za 2022 rok obrotowy

Zarząd Spółki Image Power S.A. z siedzibą w Warszawie (dalej: Spółka, Emitent), działając na podstawie art. 399 § 1 Kodeksu spółek handlowych oraz § 6 ust. 1 Statutu Spółki, zwołuje w trybie art. 402[1] Kodeksu spółek handlowych, na dzień 14 listopada 2023 r., na godzinę 10:00, Nadzwyczajne Walne Zgromadzenie Spółki, które odbędzie się w siedzibie Spółki przy ul. Popularnej 14/3, 02-473 Warszawa.

treść ogłoszenia

projekty uchwał

wzór pełnomocnictwa i instrukcji do głosowania

struktura kapitału zakładowego

klauzula RODO

opinia uzasadniająca udzielenie Zarządowi Spółki upoważnienia do podwyższenia kapitału zakładowego Emitenta w ramach kapitału docelowego

Walne zgromadzenie 2024

treść ogłoszenia

projekty uchwał

wzór pełnomocnictwa i instrukcji do głosowania

struktura akcji głosów

klauzula RODO

sprawozdanie z działalności Rady Nadzorczej za 2023 rok obrotowy

XV. Dane kontaktowe

Kontakt dla inwestorów: marcin@imagepower.pl – Marcin Zaleński (Prezes Zarządu Spółki)

ul. Nyska 87/51

50-505 Wrocław

tel: (+48) 71 307 36 24

fax: (+48) 71 719 91 55

email: info@blueoak.pl

www.blueoak.pl

Plac Unii, Budynek B

ul. Puławska 2

02-566 Warszawa

tel. (+48) 22 330 11 11

www.trigon.pl/

ul. Wybrzeże Kościuszkowskie 21 lok U1

00-390 Warsaw

kontakt@imagepower.pl

Business Development - Marcin Zaleński

PREZES ZARZĄDU SPÓŁKI Image Power S.A.

e-mail : marcin@imagepower.pl

Relacje Inwestorskie - Rafał Janik

Przewodniczący Rady Nadzorczej Image Power S.A.

rafal@imagepower.pl

Produkcja - Piotr Figarski

Wiceprezes Zarządu Image Power S.A.

e-mail : piotrek@imagepower.pl